Nubank vale a pena? Entenda de uma vez por todas as vantagens e desvantagens desse cartão de crédito digital

Que o Nubank é o cartão de crédito queridinho do momento todo mundo já sabe. A fila de espera para ter o roxinho já conta com mais de 300 mil pessoas! Mas será que realmente o Nubank vale a pena?

Não pode ler agora? Ouça a matéria clicando no player:

Se você está em dúvida entre solicitar ou não o cartão, neste artigo vamos mostrar as vantagens e as desvantagens que a fintech oferece para os seus clientes.

Nubank vale a pena?

A resposta mais imediata para essa pergunta é: sim, o Nubank vale a pena! O cartão de crédito dessa fintech possui mais vantagens do que desvantagens.

No entanto, se o Nubank vale a pena para você é outra história. Tudo dependerá da sua forma de controlar as suas finanças e do seu objetivo com o cartão.

Confira as vantagens e desvantagens do cartão de crédito Nubank e veja se ele realmente irá atender as suas expectativas.

Vantagens do Nubank

Não cobra anuidade

A primeira e mais importante vantagem, que fez com que o Nubank se tornasse queridinho do público, principalmente dos jovens, é o fato dele não cobrar anuidade.

Você solicita seu cartão pelo site do Nubank, eles vão fazer uma análise de crédito e, se for liberado para você, você não vai pagar nenhum centavinho. Maravilhoso, né?

E esse benefício é fixo! Não tem aquela de não cobrar por alguns meses, mas depois chegam tarifas inesperadas. Você paga somente o que compra mesmo.

Descontos na antecipação de pagamentos

O cartão dá descontos quando você antecipa o pagamento das parcelas de uma compra! É isso mesmo! Essa é uma vantagem importante, que faz muitas pessoas afirmarem que o Nubank vale a pena!

Ao comprar algo em uma loja que não oferece desconto nas compras à vista, o cliente Nubank compra parcelado e depois antecipa o pagamento dessas prestações, conseguindo um desconto de cerca de 4,5% ao ano.

Para antecipar o pagamento das prestações, basta clicar no item comprado no extrato da fatura e escolher a opção antecipar. As porcentagens dos descontos variam conforme a data de antecipação e outros fatores.

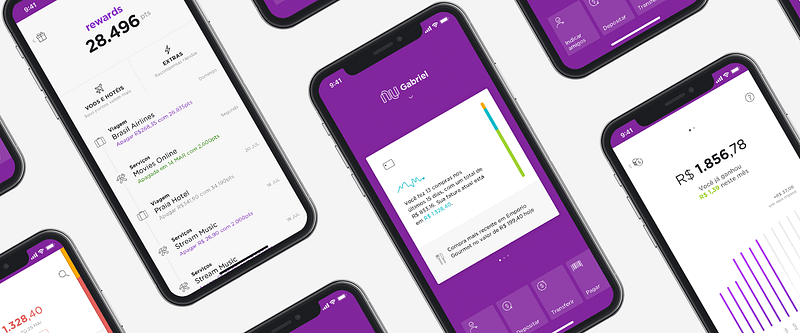

Facilidade em acompanhar o extrato pelo app

A terceira vantagem é a facilidade de acompanhar o extrato do cartão pelo aplicativo.

Diferentemente de outros bancos, a compra realizada aparece rapidamente no extrato da fatura. Além disso, assim que você faz uma compra, chega uma mensagem no celular, identificando o local e valor.

O app também é muito intuitivo, o que torna fácil controlar os gastos. E todos os serviços que você irá precisar estarão lá, para você acessar na hora que quiser, de onde estiver.

Autonomia para solicitar aumento de limite

Uma quarta vantagem que faz as pessoas acreditarem que o Nubank vale a pena é que, quando você precisa de um aumento de limite, você não tem que falar com ninguém. É só pedir ali no aplicativo mesmo.

O Nubank pode aprovar ou recusar, mas você tem a resposta imediata no aplicativo.

Qualidade no atendimento ao consumidor

Outra vantagem do Nubank elogiada por seus clientes é o atendimento. Diferentemente dos bancos tradicionais, os relatos sobre o atendimento do Nubank são sempre positivos.

Normalmente, os clientes conseguem conversar diretamente com um atendente, não precisando passar por nenhuma máquina e nem ficar longos minutos aguardando, ouvindo aquela musiquinha irritante.

O tratamento com os clientes é diferenciado, feito de uma forma mais humanizada. E muitos dos problemas podem ser resolvidos por meio do próprio aplicativo.

Há relatos de pessoas que, ao apresentar algum problema com o cartão, foram bem atendidas e receberam cartas dos atendentes escritas a mão e pequenos mimos. Além de terem os problemas atendidos rapidamente.

Bloqueio do cartão pelo app

A sexta vantagem é o bloqueio do cartão pelo próprio aplicativo. Basta acessar o app e clicar em bloquear o cartão que o bloqueio ocorrerá na mesma hora. Caso o cliente encontre o cartão posteriormente, basta desbloqueá-lo.

Outro ponto importante de se ressaltar aqui é que o Nubank não cobra pela segunda via do cartão.

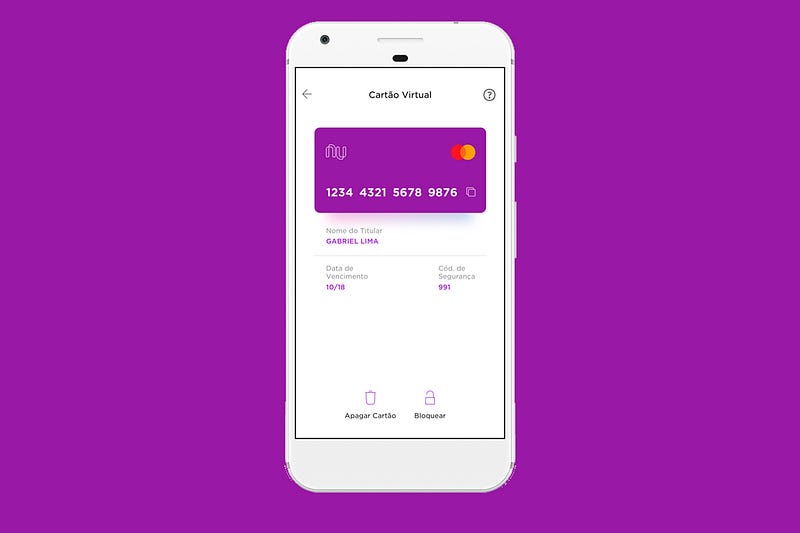

Cartão virtual

É possível gerar um cartão pelo aplicativo e usá-lo em compras pela internet. Assim que o cliente é aprovado no Nubank, o cartão virtual já está disponível, não precisa esperar o cartão de crédito chegar.

O cartão virtual é mais seguro pois não usa as mesmas informações que o seu cartão tradicional, como identificação e número de segurança.

Possibilidade de fazer saques

O Nubank permite que os clientes façam saques de até 5% do valor do se limite do cartão. Por exemplo, se o seu cartão é de R$ 1 mil, você pode sacar até R$ 50.

A senha para saque é a mesma utilizada para compras. Você pode utilizar qualquer caixa eletrônico que seja interligado à rede Cirrus MasterCard, cerca de 99% dos caixas eletrônicos são, inclusive de outros países.

O Nubank não cobra tarifa para saque, mas o caixa eletrônico pode cobrar. Esse valor é informado antes que o cliente confirme a operadora e varia entre R$ 2,50 a R$ 15.

É importante lembrar também que toda transação financeira está sujeita à cobrança de IOF (Imposto sobre Operações Financeiras) no valor de 6,38% do total do operação + 0,0082% de IOF diário. Esse valor não é cobrado pelo Nubank, é um imposto do Governo brasileiro.

Rewards Nubank

O Rewards Nubank é o programa de pontos Nubank. A cada R$ 1 gasto, o cliente acumula 1 ponto.

No entanto, apesar de ser uma vantagem, o Rewards pode ser uma desvantagem, já que é preciso pagar para participar do programa. É possível escolher entre dois planos: R$ 19 por mês ou R$ 190 por ano.

O Nubank permite que o cliente apague despesas do cartão de crédito por meio dos pontos acumulados. A cada 10 mil pontos, o usuário pode apagar R$ 100.

Ou seja, para valer a pena pagar pelo programa de pontos do Nubank, é preciso gastar muito no cartão, acima de R$ 1.600 por mês.

Em breve, será possível transferir os pontos do Rewards para o Smiles, mas ainda não há data de lançamento da parceria. Veja no vídeo abaixo algumas novidades sobre o programa de benefícios.

Desvantagens do Nubank

Cobra taxa de uso no exterior

Uma das desvantagens do Nubank é que ele cobra taxa para uso no exterior e para compras em moedas estrangeiras. A taxa é de 4% do valor total da compra.

Não acumula milhas

Apesar de estar fechando uma parceria com a Smiles, o Nubank ainda não conta com um programa de acúmulo de milhas e pontos que possam ser trocadas por passagens aéreas ou produtos.

Nos cartões dos bancos tradicionais, cada 1.000 pontos valem aproximadamente R$ 25. Se a pessoa acumula 35.000 pontos por ano, praticamente paga a anuidade e ainda há uma sobra de pontos.

Dificuldade de conseguir ser aprovado

Estima-se que existem mais de 300 mil pessoas na fila de espera para conseguir um cartão Nubank.

Essa dificuldade de conseguir o cartão é uma reclamação constante dos consumidores. Mesmo pessoas com o Score alto não são aprovados. E essas mesmas pessoas conseguem ser aprovadas em outros cartões, como o Digio e o Next, por exemplo.

Dificuldade de aumentar limite

Uma reclamação recorrente dos clientes do Nubank é sobre o fato do cartão vir com um limite baixo e ser muito difícil de aumentá-lo.

Muitas pessoas disseram que demoraram alguns meses para conseguir aumentar seu limite. Outros cartões digitais vêm com limites bem maiores.

Multa ao atrasar pagamento de fatura

Quando o cliente atrasa o pagamento da fatura, os juros por atraso são de 3,75% a 15% ao mês e a multa é de 2% sobre o valor da fatura.

Esses valores são um pouco mais baixos que o cobrado pelos bancos tradicionais, mas ainda assim é um baita de um prejuízo.

Levando em consideração as informações que você recebeu nesse artigo, você acha que o Nubank vale a pena ou não? Deixe a sua opinião nos comentários.