Saiba o que são bancos digitais e economize muito migrando para essas instituições

Uma dúvida comum entre as pessoas é sobre o que são bancos digitais. Mesmo quem já ouviu falar no NuConta, Inter, Banco Original e Next, por exemplo, tem dúvidas de como funciona um banco digital.

Atualmente, mais de 950 mil brasileiros possuem contas em bancos 100% digitais, segundo a Federação Brasileira de Bancos (Febraban)

E essa modalidade de banco vem crescendo muito nos últimos tempos. Uma pesquisa da Febraban realizada em 2017 mostrou que em apenas 3 anos, o volume de transações bancárias via smartphones quadruplicou, indicando assim o potencial dos banco digitais.

O que são bancos digitais

Muito além de oferecer serviços por internet banking ou aplicativos que auxiliem clientes a realizar suas transações financeiras, o banco digital se caracteriza por apresentar uma proposta de valor onde a maioria dos seus produtos e serviços sejam oferecidos de forma digital.

Assim, os bancos digitais são organizações capazes de atender as necessidades financeiras dos clientes por meio de inovações tecnológicas. Tais inovações permitem a essas instituições estabelecer uma relação mais personalizada, ágil e consultiva.

Para que um banco seja considerado digital, ele precisa disponibilizar aos usuários um processo de abertura de contas não presencial, com captura digital de documentos e informações e coleta eletrônica de assinatura.

Um banco digital também possui acesso a canais eletrônicos para todas as consultas e contratação de produtos. A resolução de problemas é feita por múltiplos canais sem a necessidade do deslocamento do cliente até a agência.

Surgidos no ano de 2016, os bancos digitais vêm surpreendendo nos números. De acordo com dados da SimilarWeb, os sites dos bancos digitais já chegaram a somar mais de 12,5 milhões de visitas ao mês.

Como funciona um banco digital

Uma das vantagens na conta digital é que não é necessário se deslocar até uma agência bancária para fazer a abertura.

Como as instituições responsáveis por essas contas são, em geral, fintechs, não existe uma sede física para atender os clientes. Todo o contato e abertura das contas é feita pelo próprio celular.

Ao baixar o aplicativo do banco em que você deseja criar sua conta digital, será pedido que você preencha seus dados e envie uma foto ou um PDF de alguns documentos, como RG e comprovante de endereço.

A partir dessa etapa inicial, todo o processo continuará sendo feito pelo aplicativo e por e-mail. Em poucos dias (às vezes horas) você já estará com sua nova conta.

A maior vantagem dos bancos digitais em relação aos tradicionais é que eles não costumam cobrar taxas para nenhum tipo de transação.

Em alguns casos, inclusive, é possível fazer investimentos nesse tipo de banco, que vão render ainda mais do que nos bancos tradicionais.

Talvez você esteja se perguntando: “Então, como um banco digital se mantém?” A resposta é simples: através do investimento em ações e em aplicações.

Além disso, esse tipo de banco não cobra taxa porque consegue economizar bastante, já que não tem gastos com uma estrutura física, precisa contratar menos funcionários, não gasta tanto com equipamentos, entre outras coisas.

Vantagens dos bancos digitais

Além de não cobrar taxas para nenhum tipo de transação, os bancos digitais possuem outras vantagens importantes:

- Acesso fácil e descomplicado;

- Acesso aos serviços qualquer hora do dia, a qualquer dia da semana;

- Inovação com acesso a todos os serviços de um banco tradicional de forma completamente online;

- Saques ilimitados na rede de Bancos 24 Horas;

- Transferências para o mesmo banco são ilimitadas;

- Transferência via DOC ou TED para o mesmo banco ou não, também são ilimitadas;

- É possível pagar contas e boletos sem custo adicional e sem precisar sair de casa;

- As transações são realizadas por meio da internet, usando seu telefone ou seu computador, sem pagar taxas por isso;

- Tem um cartão de débito para compras e saques disponíveis e sem custos e pode solicitar a função crédito também.

Além disso, alguns bancos digitais permitem que o cliente realize aplicações em investimentos de forma facilitada. Essas aplicações costumam oferecer um rendimento maior do que o da poupança, por exemplo.

Desvantagens dos bancos digitais

Para conhecer o que são bancos digitais, você também precisa conhecer as suas desvantagens, já que nem tudo são flores.

Para algumas pessoas, o fato dos bancos digitais não terem agência física é considerada uma desvantagem e uma preocupação.

No entanto, qualquer problema é facilmente resolvido por meio do suporte do aplicativo, site do banco ou telefone.

Outra desvantagem é que nem todos os bandos digitais disponibilizam a opção de saque em dinheiro.

Alguns clientes dos bancos digitais também reclamam do fato dessas instituições não fornecerem talões de cheques. O único que trabalha com cheques é o Banco Original.

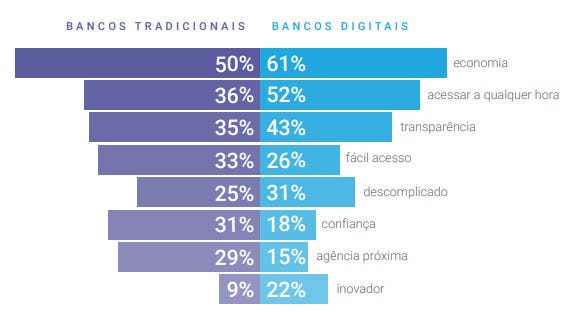

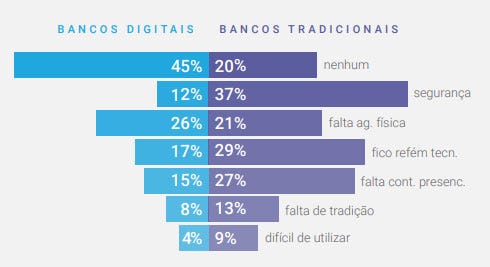

As empresas Exceda e Cantarino Brasileiro realizaram uma pesquisa com 1.004 entrevistados de todas as regiões do país, sendo 504 usuários de bancos tradicionais e 500 usuários de bancos digitais.

Os entrevistados analisaram as vantagens e desvantagens dos seus bancos. Veja no gráfico abaixo em quais itens a maioria dos entrevistados consideraram que os bancos digitais ganham dos tradicionais e vice-versa:

Para entender melhor a diferença dos bancos digitais para os bancos tradicionais, leia nosso artigo “Fintechs x bancos: você sabe quais são as diferenças?”

O surgimento dos bancos digitais no Brasil

Para entender melhor o que são bancos digitais, é preciso conhecer a sua história e como surgiram.

Fundado em março de 2011 a partir da união do Banco JBS e Banco Matone, o Banco Original é o primeiro banco brasileiro 100% digital.

O projeto para tornar o Banco Original 100% digital, sem agências e com todos os serviços oferecidos por meio de aplicativos para computadores, celulares e tablets, começou em 2013.

Em 2015, um novo site com uma nova identidade do banco foi lançado como primeira iniciativa.

Em março de 2016, o Original lançou sua operação de varejo 100% digital, a partir de investimentos de R$ 600 milhões iniciados cerca de três anos antes.

Mas o Banco Original não durou muito tempo como o único banco 100% digital. Em julho de 2016, foi fundada a Neon, por meio de uma joint venture entre a startup de cartões pré-pagos Controly e o Banco Pottencial.

Até abril de 2017 só existiam esses dois sites de bancos digitais disputando tráfego. Do total da audiência desses sites, o Banco Original detinha cerca de 85% dos acessos, enquanto o Neon, 15%.

No entanto, o Banco Original perdeu bastante participação quando surgiram novas opções de conta digital: Next.me, Superdigital e Pag! (em maio de 2017), e Banco Inter (em junho de 2017).

Principais bancos digitais

Várias instituições ingressaram no mercado com esse perfil e até bancos convencionais criaram contas digitais, com valores diferenciados.

Para especialistas, isso mudou a forma com que o cliente olha para a instituição financeira e não deve parar por aqui: os bancos precisam se adaptar, já que o número de usuários dessas contas só tende a aumentar.

Alguns bancos digitais já são conhecidos da população e outros trabalham para isso, ampliando suas presenças nos celulares.

Em outubro de 2017, o Nubank, que só operava com cartão de crédito, anunciou o NuConta, transformando-se em um banco digital.

Apesar de ter menos tempo de operação que o Banco Original e o Neon, em setembro deste ano, após atingir a marca de 5 milhões de clientes de crédito e 2,7 milhões de correntistas, o Nubank se tornou o maior banco digital do ocidente.

Também no segundo semestre do ano passado, o Bradesco criou seu braço tecnológico, o Next, com diferentes faixas de preço, havendo isenção total de taxas em uma delas, mesmo com o cartão de crédito.

E é justamente no aspecto das taxas que os bancos digitais conseguem cada vez mais correntistas. Quando não existe isenção, há uma boa diminuição em comparação com o que os bancos convencionais oferecem.

Então, vamos conhecer os principais bancos digitais em operação no Brasil atualmente.

NuConta

Lançado em 2017, o NuConta oferece transferências por TED para outros bancos sem nenhuma taxa.

E apenas o fato do dinheiro ser deixado na conta, ele já rende frutos, pois é investido em títulos públicos, com um rendimento baseado na taxa do Selic, que hoje é maior do que o rendimento das poupanças.

As desvantagens da NuConta ficam na escassez de outros recursos oferecidos para os usuários. Ainda não há a possibilidade de sacar dinheiro nem de realizar pagamento de boletos.

As transferências bancárias também não podem ser agendadas e a única forma de depositar dinheiro na conta é por transferência bancária de outros bancos.

Outra desvantagem é que o NuConta ainda não tem filiação com o Fundo Garantidor de Crédito (FGC), que funciona como um seguro para os bancos e corretoras de investimentos.

Taxas e tarifas: a NuConta não cobra tarifa nem taxas dos clientes para nenhum de seus serviços. A única coisa que a conta digital ganha do usuário é 1% dos investimentos conseguidos pela conta, com 99% deles voltando para o usuário.

Banco Inter

O banco mineiro Inter chegou a marca de 1 milhão de clientes no segundo trimestre do ano, antes do previsto pela instituição. O banco já tem capacidade para atender 2 milhões de correntistas.

Entre as vantagens oferecidas pela conta digital do banco está a não cobrança de tarifas, aliada a qualidade dos serviços prestados.

Nas contas do Banco Inter, as transferências por meio de TEDs são gratuitas e ilimitadas. O banco também não cobra tarifa de manutenção da conta.

A principal vantagem do Banco Inter em relação ao NuConta é a possibilidade de realizar saques por meio da rede Banco 24 Horas e os saques são gratuitos e ilimitados.

O banco ainda permite que os clientes façam depósitos via boleto bancário e disponibiliza acesso para os clientes a produtos de investimentos.

No primeiro semestre de 2018, o Banco Inter obteve R$ 28,4 milhões de lucro líquido, um aumento de 28% na comparação com o mesmo período de 2017. O banco também já conta com uma carteira de crédito de R$ 2,9 bilhões.

Banco Original

O Banco Original, primeiro banco 100% digital do Brasil, cobra uma mensalidade para a sua conta digital: são R$ 9,90 por mês durante o primeiro ano.

O valor dá direito ao cliente de acessar ao pacote de serviços ilimitados, podendo utilizar os serviços disponíveis quantas vezes quiser sem precisar pagar taxas extras. Depois do primeiro ano, é necessário escolher um dos planos oferecidos pela instituição.

A conta oferece transferência TED para outros bancos, saque em caixas eletrônicos da rede 24 horas, emissão de extratos e também um limite de cheque especial, com taxa de juros de: 8,90% ao mês + IOF, em geral mais barata do que a de brancos renomados, como Banco do Brasil e Itaú.

Taxas e tarifas: taxa mensal de R$ 9,90 por mês durante o primeiro ano; após isso a taxa varia conforme o plano escolhido pelo cliente.

Next

O Banco Next é a iniciativa do Bradesco para competir com os outros bancos digitais, com a conta sendo bastante recente no mercado: ela está em funcionamento desde junho de 2017.

O Next também cobra uma mensalidade que varia de R$ 9,95 a R$ 39,95 por mês, dependendo do plano escolhido (nos primeiros 5 meses não é cobrada a mensalidade do plano).

Apesar das taxas, os serviços são semelhantes aos outros bancos digitais. A abertura de conta no Next é feita totalmente pelo aplicativo, você pode utilizar a conta para pagar boletos, consultar sua fatura de cartão de crédito, realizar saque em caixas eletrônicos 24horas e nos caixas eletrônicos do Bradesco.

Taxas e tarifas: mensalidade que varia de R$ 9,95 a R$ 39,95 por mês, dependendo do plano escolhido.

No artigo “Bradesco e Next: a mistura de banco tradicional com Fintech que deu certo”, explicamos mais a fundo como funciona essa conta digital.

Banco Neon

Criado em 2015, o Neon opera atualmente contas digitais de 600 mil clientes. No entanto, o banco digital não oferece serviços totalmente gratuitos, como no caso da NuConta ou do Inter.

Enquanto a primeira movimentação do mês é gratuita, as seguintes cobram uma taxa para sua realização.

Para criar a conta no banco, é necessário que o usuário faça um depósito inicial de R$ 100,00, mas o Neon não cobra nenhuma mensalidade ou anuidade. Os correntistas do banco também podem pedir um cartão de débito da bandeira Visa.

O banco libera apenas um saque, uma transferência para outros bancos e um depósito por boleto de forma gratuita.

A partir da segunda transferência é cobrada uma taxa de R$ 3,50. Se o cliente fizer mais de um saque por mês será tarifado por R$ 6,90. E se quiser fazer mais de um depósito, será cobrado R$ 2,90 por cada boleto gerado.

O Banco Neon tem passado por diversas mudanças nos últimos meses. Em maio, o Banco Neon S.A. (antigo Banco Pottencial) encerrou suas operações, após um decreto do Banco Central.

Isso afetou as contas digitais do Neon Pagamentos, fintech ligada à instituição. Diversas funcionalidades das contas do Neon foram desativadas, mas estão voltando graças a uma parceria recente feita pela empresa.

O Banco Votorantim surgiu como novo parceiro da Neon Pagamentos para ajudar a colocar as operações da fintech de volta à ativa. A empresa já regularizou a maior parte de seus serviços.

Taxas e tarifas: saque (a partir do 2º no mês): R$ 6,90; depósito (a partir do 2º no mês): R$ 2,90; TED a outros bancos (a partir da 2ª no mês): R$ 3,50; o restante é gratuito.

Segurança dos bancos digitais

Após conhecer o que são bancos digitais, muitos clientes se perguntam: “mas é seguro abrir uma conta e manter dinheiro em um banco que só existe na internet?”

Essas instituições são regulamentadas pelo Banco Central para garantir sua segurança e para evitar qualquer tipo de problema com os serviços online. Além disso, essas empresas investem cada vez mais em tecnologia para evitar qualquer tipo de problema.

Para muitos especialistas, o problema da segurança não está em ser um banco digital ou tradicional, mas na forma como cada instituição gerencia seus sistemas.

Ambos os tipos de bancos estão sujeitos ao risco de vazamentos. Por isso, para que um banco seja considerado seguro, ele precisa melhorar sua gestão de risco, seus controles internos e, principalmente, a segurança da informação.

Na era da tecnologia, as informações pessoais são tão valiosas quanto o dinheiro depositado numa conta corrente.

Em uma situação extrema, o cliente provavelmente conseguirá receber de volta o dinheiro retirado indevidamente de sua conta. Mas a violação do sigilo bancário ou o vazamento de outras informações relevantes podem ter impactos imprevisíveis.

Assim, tanto para abrir uma conta em bancos digitais como em bancos tradicionais, o consumidor precisa pesquisar algumas informações básicas da instituição, como a existência do CNPJ e da Razão Social no site da Receita Federal.

Além disso, o usuário pode ver a opinião de outros clientes nas redes sociais, no Reclame Aqui e no Procon.

Agora que você já sabe o que são bancos digitais, conheceu as principais instituições dessa modalidade operando no Brasil e suas diferenças, veja como escolher entre os cartões de crédito Fintech.